こんにちは!

はるかみの投資研究室へようこそ!

今回は、最新のChat GPT-4o(オムニ)を使って、投資リターンの最大化や効率化を目指すために記事を作ってみました!

(PR内容を含みます)

導入方法からはるかみおすすめの使い方まで紹介します!

また、最後には今すごい利益率を出していると話題のAIファンドマネージャーを作ってみたいと思います!

実際にはるかみも購入してみますね(笑)

Chat GPTとは?

投資の世界は常に変化し続けており、最新のテクノロジーの進化がその形を大きく変えています。特に人工知能(AI)の発展は、投資戦略の設計と実行において革命をもたらしています。その中でも、OpenAIが開発したChatGPTは、その自然言語処理能力を活かし、投資家にとって有用なツールとなり得ます。この記事では、ChatGPTを活用した投資手法について詳しく解説します。

ChatGPTの登録方法

- ChatGPTのウェブサイトにアクセス:

- お使いのコンピューターまたはスマートフォンからChatGPTの公式ウェブサイトにアクセスします。

- お使いのコンピューターまたはスマートフォンからChatGPTの公式ウェブサイトにアクセスします。

- 「サインアップ」ボタンをクリック:

- ホームページ左下の「サインアップ」ボタンをクリックします。

- 登録フォームに入力:

- 名前、メールアドレス、パスワードを入力して登録フォームを記入します。

- メール認証:

- 入力したメールアドレスに送信された認証メールを確認し、リンクをクリックして認証を完了します。

- ログイン:

- 登録したメールアドレスとパスワードを使用してChatGPTにログインします。

「GPTを探す」で投資に使えるプラグインをいれよう

画面左にある「GPTを探す」のところから、Chat GPTに対して更に便利な機能を追加することができます。

はるかみのイチ押しプラグインは、

・Investing & Finance

・GPT Invest Portfolio Builder

やで!

「GPTを探す」を押した後に上記を検索すると出てくると思いますので、そこで新しく質問をしてみましょう!

これらを追加することで、もともとのChat GPTに質問するより、より具体的により専門的に分析した結果のフィードバックを得ることができます。

後ほどやってみるとして、一旦はプラグインの説明をしますね!

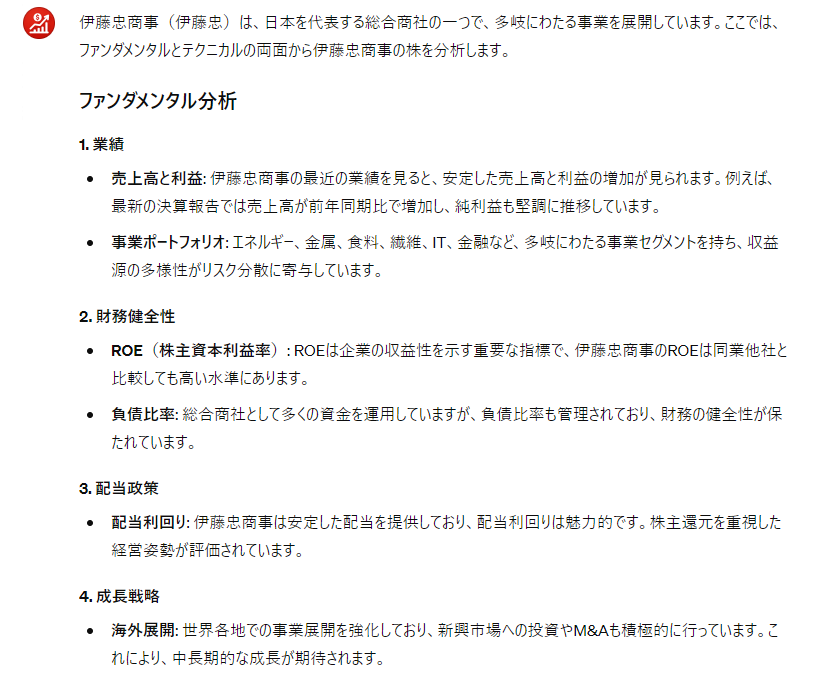

Investing & Finance

こちらでは主に株式や債券などの分析を使うのに強みがあります!

例えば、伊藤忠商事の株をファンダメンタルとテクニカルの側面から分析してくれ!

このような形で分析してくれます。

もちろんNvidiaやAppleのような外国株でも日本語でといえばすべて日本語で分析してくれます。

更に優れているのが、例えば「伊藤忠商事と三菱商事どちらの株を買うべきですか?ファンダメンタルとテクニカルの側面から判断してください」などと比較することで両者のファンダメンタルとテクニカルの側面を見て売買の判断をすることもできます。

このように個別株の比較などを行う際にはこのプラグイン(Investing & Finance )がはるかみには役立っています!

GPT Invest Portfolio Builder

こちらは名前の通りポートフォリオを探すのに役立ちます。

例えば「期待リターンを12%としてポートフォリオを構築してほしい」

や「~~~のアセットを持っているがリバランスするべきか」

「最適なポートフォリオに近づくためにどうすればいいか」

などに強みを持っています!

→リターン12%のリスク高めなポートフォリオ例

AIファンドマネージャーの作り方!

Chat GPTの使い方で難しいのは、質問の仕方です。

質問の仕方によって全く違う答えがきたり、自分がほしい答えとは違う部分が導かれたりしてしまいます。

今回は一例としてはるかみが使ってみてよかった質問を書きますので、こちらからアレンジして皆さんも使ってみてください!

GPT Invest Portfolio Builderで「期待リターン12%で最もリスクが低いと思われるポートフォリオを具体的な銘柄や商品名も含めて考えてください。また、その際にリスクも計算の上、図解で説明お願いします。」としてみました。

回答は少し長いです(笑)

期待リターン12%を目指し、リスクを最小化するポートフォリオを作成するには、資産配分と具体的な投資先を慎重に選定する必要があります。ここでは、様々な資産クラスを組み合わせることで、リスクを分散しつつ高いリターンを目指す方法を説明します。

【投資ポートフォリオの構成】

- 株式 (Equities)

- 大型株 (Large-Cap Stocks)

- Apple Inc. (AAPL): 15%

- Microsoft Corp. (MSFT): 15%

- 成長株 (Growth Stocks)

- NVIDIA Corp. (NVDA): 10%

- Amazon.com Inc. (AMZN): 10%

- 債券 (Bonds)

- 米国政府債券 (U.S. Treasuries): 20%

- 米国10年国債 (CUSIP: 912828V80)

- 投資適格社債 (Investment-Grade Corporate Bonds)

- Apple Inc. 10-Year Corporate Bond: 10%

- 不動産 (REITs)

- Vanguard Real Estate ETF (VNQ): 10%

- 暗号通貨 (Cryptocurrencies)

- Bitcoin (BTC): 5%

- Ethereum (ETH): 5%

- 代替投資 (Alternative Investments)

- Gold (SPDR Gold Trust – GLD): 10%

【ポートフォリオのリスクとリターンの分析】

期待リターン12%を達成するためには、以下のように各資産クラスのリターンとリスクを計算し、全体のリスクを最小化します。

【リスクとリターンの計算】

- 株式

- 期待リターン: 15%

- リスク (標準偏差): 20%

- 債券

- 期待リターン: 3%

- リスク: 5%

- REITs

- 期待リターン: 8%

- リスク: 15%

- 暗号通貨

- 期待リターン: 25%

- リスク: 60%

- 金

- 期待リターン: 5%

- リスク: 10%

これらを組み合わせたポートフォリオの期待リターンとリスクを計算します。

【ポートフォリオの期待リターン】

𝐸(𝑅𝑝)=∑(𝑤𝑖⋅𝐸(𝑅𝑖))E(Rp)=∑(wi⋅E(Ri))

ここで、𝑤𝑖wi は各資産の比率、𝐸(𝑅𝑖)E(Ri) は各資産の期待リターンです。

𝐸(𝑅𝑝)=(0.15⋅0.15)+(0.15⋅0.15)+(0.10⋅0.10)+(0.10⋅0.10)+(0.20⋅0.03)+(0.10⋅0.03)+(0.10⋅0.08)+(0.05⋅0.25)+(0.05⋅0.25)+(0.10⋅0.05)=0.12=12%E(Rp)=(0.15⋅0.15)+(0.15⋅0.15)+(0.10⋅0.10)+(0.10⋅0.10)+(0.20⋅0.03)+(0.10⋅0.03)+(0.10⋅0.08)+(0.05⋅0.25)+(0.05⋅0.25)+(0.10⋅0.05)=0.12=12%

【ポートフォリオのリスク (分散)】

ポートフォリオの分散を計算するために、各資産間の相関を考慮しますが、ここでは単純化して計算します。

𝜎𝑝=∑(𝑤𝑖2⋅𝜎𝑖2)σp=∑(wi2⋅σi2)

𝜎𝑝=(0.152⋅0.202)+(0.152⋅0.202)+(0.102⋅0.102)+(0.102⋅0.102)+(0.202⋅0.052)+(0.102⋅0.052)+(0.102⋅0.152)+(0.052⋅0.602)+(0.052⋅0.602)+(0.102⋅0.102)≈11.4%σp=(0.152⋅0.202)+(0.152⋅0.202)+(0.102⋅0.102)+(0.102⋅0.102)+(0.202⋅0.052)+(0.102⋅0.052)+(0.102⋅0.152)+(0.052⋅0.602)+(0.052⋅0.602)+(0.102⋅0.102)≈11.4%

【ポートフォリオの図解】

ポートフォリオの資産配分とリスク・リターンの関係を視覚化します。

【資産配分の円グラフ】

- 株式: 50%

- 債券: 30%

- REITs: 10%

- 暗号通貨: 10%

- 金: 10%

【リスク・リターンの散布図】

- 各資産クラスのリスクとリターンを点で表し、ポートフォリオ全体の点を示します。

これらのグラフを生成しますので、少々お待ちください。

上記の図は、提案されたポートフォリオの資産配分とリスク・リターンの関係を視覚的に示しています。

【資産配分の円グラフ】

- Large-Cap Stocks (AAPL, MSFT): 15%

- Growth Stocks (NVDA, AMZN): 15%

- U.S. Treasuries: 20%

- Corporate Bonds: 10%

- REITs (VNQ): 10%

- Cryptocurrency (BTC, ETH): 10%

- Gold (GLD): 10%

【リスク・リターンの計算結果】

- ポートフォリオの期待リターン: 12%

- ポートフォリオのリスク(標準偏差): 11.4%

このポートフォリオは、期待リターン12%を目指しつつリスクを最小化するために、株式、債券、REITs、暗号通貨、金といった多様な資産クラスを組み合わせています。

【リバランス戦略】

- リバランス頻度: 半年ごとにポートフォリオを見直し、目標配分から大きく乖離した場合に調整します。

このような形で回答をもらえました!

素晴らしいですよね。

リスクもちゃんと計算してもらえます!

これらの個別株をInvesting & Financeで更に分析することや、日本では買えないETFの場合には「VNQを代替するものを教えてほしい、またその際に再度リスクの計算もしてくれ」といえばやってくれます!

まとめ

いかがでしたでしょうか?

実際決算書のサマリーを出してくれるだけでも十分に使えると思いますが、そこから更に企業間の比較や分析をしてくれるのは助かります。

とはいえ、AIがすべて正しいわけではなくもちろん大幅に下落するリスクも十分にあります。

最終的に決定するのは自分自身ですので、判断材料の一つになればいいのではとはるかみは考えています。

とはいえ、AIのいう通りやったらどうなるか気になりますよね?(笑)

その役目は私が担いますのでご安心ください(笑)

また引き続きAIポートフォリオを作ってみたをしますので、お楽しみに!