こんにちは!

はるかみの投資研究室へようこそ!

(PR内容を含みます)

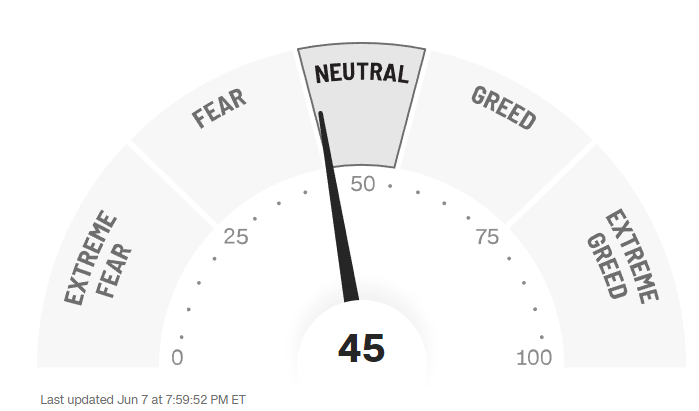

今回は人々の強欲さを表す指数を紹介します(笑)

これが相場の底を当てる精度か高いようで検証もしていきます!

Fear And Greed Index[強欲指数]とは?

皆さんはなんとなくこの絵を見たことがありますか?

これが実は強欲指数といいます。

詳しい説明は、難しいので後ほどするとしてめちゃくちゃ端的に言うと

強欲指数が低い時ほど株価の底である可能性が高く

強欲指数が高い時ほど相場の高値である可能性が高い

というものです。

強欲指数的な言い方で言えば、Extreme Fear(極度の恐怖)=悲観は買いということですね。

実際に悲観は買いなのか?検証

では、早速Extreme Fear即ちFear And Indexが20以下の際に株価がどう動いているか見ていきましょう!

この指数自体がS&P500に最適化されているので、そちらで見ていきたいと思います。

2018年からのチャートでは4回、強欲指数が20を下回っていることが確認できます。

またその下落ポイントから上昇していることも見てとれるため悲観は買いであったことが分かります。

Fear And Greed Indexの注意点

先ほどのチャートを見ると、「うぉっすご!強欲指数!」となりそうだと思いますが、注意点があります。

それにはこの指数がなにによって計算されているかを知らなくてはいけません。

Fear and Greed Indexの計算方法

1.株価のモメンタム(Momentum)

S&P 500の50日移動平均と200日移動平均の差。

2.株価の強さ(Stock Price Strength)

ニューヨーク証券取引所(NYSE)での52週間の高値と安値の割合。

3.株価の幅(Stock Price Breadth)

アドバンス・デクラインライン(Advance-Decline Line)。これは上昇株数と下降株数の差を累積したもの。

4.プット・コール比率(Put and Call Options)

プットオプションとコールオプションの取引量の比率。

5.ジャンク債の需要(Junk Bond Demand)

ジャンク債(ハイイールド債)と国債のスプレッド(利回り差)。

6.マーケットボラティリティ(Market Volatility)

CBOEボラティリティ指数(VIX)。

7.セーフヘブンの需要(Safe Haven Demand)

株式と債券のリターンの差。

なかなか難しそうです…(笑)

ただ、50日移動平均と200日移動平均の差や株価の強さなどから分かるように、下落時にFear側の数値が大きくなることは感じ取れると思います。

先ほどのチャートを見直しいただいても綺麗な上昇トレンド中の押し目を拾っているような形に見えますよね。

ここで注意点の話に戻ります。

「上昇トレンド中の」という言葉がとても大事で、S&P500は長年に渡る上昇相場が継続しています。この期間内であれば、大体のロングを煽るような指標は点灯しています。

即ち単純にFear and Greedが低いからロングというのは危ない考え方だと思っています。

Fear and Greed指数の活用方法

結果的に20以下の数値になった際にロングポジションを持てば全て利益が出ていたことはお分かりいただけたと思います。

ただ、それが今後の未来も継続するかは分かりません。

とはいえ押し目をはかる指標としては有効活用できそうです。

そのためはるかみの戦略としては、

- Fear and Indexが極端に下がった時(20以下)

- その際のテクニカルで強いサポートラインが傍にある時

この2つが重なったときに強気にロングポジションを持つ戦略が有効的だと思っています。

またそのサポートラインを割ってきたときには潔く損切りすることも戦略に含める必要はありますね!

ちなみにおまけまでですが、月足で2024年3月に2018年移行初めてExtreme Greed(80以上)の数値が出ていました。

こっから下げていくなら、この指標は素晴らしく恐怖なものかもしれません…。

信じるか信じないかはあなた次第です。