こんにちは!

はるかみの投資研究室へようこそ!

今日のお題は「債券」です。

知っているようでよく理解されていない債券ですが、ここにきてチャンスが来ているように感じます。

ウォーレンバフェットは現金保有率を高め、マイケルバーリは米国株のショートポジションを持っています。

米国株に対して悲観的であるということですね。

もちろん同じようにショートを持つのも悪くないと思いますが、今回は別のチャンスとして債券投資について研究したいと思っています。

なぜ今債券が熱いのか!

力説していくので是非最後まで見ていってください(笑)

債券の基本についてはまた別の動画を出しますね!

少し長くなるかもしれませんが、特とご覧あれ!(笑)

なぜ今債券に投資するのが熱いと思うのか?

早速本題に入っていきます。

債券投資の定石

なぜ今債券に投資するべきかという話の前に、簡単に債券の生態について話したいと思います。

債券の基本の考え方として、「金利と逆相関」や「株価と逆相関」などと言われております。

もちろん間違ってはいないのですが、「株価と逆相関」というのは少し違うパターンがあります。

また、「金利が上がれば株価は下がる」というのも定石ですが、これに関しても一概に全てがそうとは言い切れません。

現在2023年8月31日ですが、米国20年国債の利回りは4.393%とかなり高い水準まできています。米国の住宅ローンは7%ほどとなっているようですね。

ということは、株価は大暴落しているのでしょうか?

ご存知の通り、S&P500は最高値付近に位置しています。

むしろ相関しているように見えますよね(笑)

どういうことかというと、本当の定石は

「景気がいい局面で金利が上昇している場合には、株価が債券よりも投資妙味がある」

一方

「景気が悪い局面で金利が上昇している場合には、債券が株価よりも投資妙味がある」

ということです。

では、今米国の景気はよいのでしょうか?

景気をはかる指標は(失業率やPMIなど)たくさんありますが、かなり微妙な数値が出てきている状態です。

とはいえ、これから景気後退するのかどうかを予想するのは「不可能」だと思います。

景気後退させないためにFRBや色んな頭いい人たちがたくさんのお金と頭脳を使っても景気後退するときはするので(笑)

ここで大事なのは予想するのは「不可能」

=この先どうなるか分からない

=分からないということがリスク

というように自分の予想を過信せずに、そのリスクに備えるべきだとはるかみは考えています!

リスク回避とチャンスを活かすための債券投資

上述したように債券は景気後退局面において株式よりアウトパフォームする傾向があります。

また、現在の金利はかなり高い水準にあります。

もちろん米国のインフレを抑制するために更なる利上げをする可能性は十分にありますが、住宅ローンにしかり、国民にとってはかなり厳しい水準まできていると思います。

金利上がるとローンで苦しみ、上げないとインフレで苦しむとは大変な状況ですよね…。

では、今債券価格はどうなっているんでしょうか?

ここまで読んでくださったみなさんならわかるはずです。

そうです。

大暴落してます(笑)

金利がこれほど上がると債券に投資しなくなりますよね。

今回注目しているTLTという米国国債に99%投資しているETFを見てみましょう。

過去でいうと2011年辺りの水準まで下がってきているんですね。

高値からいうと84%も下落しています。

株式でいうとこれほどの下落は心配になると思いますが、これは株式ではなく債券です。

しかもTLTという米国長期国債に投資するものなので株式でいう「倒産」のリスクは極めて低いわけですね。

あまりこういった銘柄でテクニカル分析はしないのですが、2003~2011年付近の87.56$は極めて強いサポートラインになっています。

しかも直近の12ヶ月の分配金利回りは3.23%あり、経費率は0.15%と3%ほどの分配金を得ることができます。

だんだんほしくなってきますよね(笑)

株式と組み合わせることで効果絶大!

実はTLTは株式と組み合わせると更に効果的になります。

賢明なる投資家の皆さんはS&P500などに積立投資を行ったりしているかと思いますが、TLTをそれにうまく組み合わせることでシャープレシオ(標準偏差)を上げることができます!

この辺りは少し専門的になるのですが、リスクを抑える分とリターンが減る分でいうとリスクのほうを大きく抑えることができるというようなイメージです。

とはいえ、リターンも減るのでリスクがあってもいいからリターンを最大限に取りたい方は株式一本のほうがいい場合もあります。

ちなみに過去の例でいうと60%株式40%TLT辺りがバランスのいいポートフォリオとされてきました。

今回の投資リスク

投資にはリスクがもちろんあります。

今回は債券投資のリスクというより今回TLTを購入していく上でのリスクを検討したいと思います!

大きくリスクは2点

・TLT価格自体が更に下がっていくこと

・為替リスクが大きくあること

です。

前者に関しては、ある意味でポートフォリオとして機能している部分ですので問題ないと考えます。

問題は後者です。

そもそも現在のドル円が150円弱になっている大きな理由には、米国金利が高いことにあります。もちろん日本政府がそのままにしているのもそうですが(笑)

では、TLTが上がる局面、すなわち金利が引き下げられる局面ではどうなるでしょうか?

ドル円は円高になる可能性が高いですよね!

そうなると為替リスクが顕在化していくことになります。

この辺りが大きなリスクでしょうか。

「まとめ」はるかみはこう投資する!

まとめ

- 現在の金利はかなり高いところまできている

- 更に上がる可能性はあるが、住宅ローンなどの関係でかなり厳しいところまできている

- TLTとS&P500などの組み合わせでリターンよりリスクを減らすことができる

- TLTは強めのサポートライン付近まで下落している

これらを踏まえて購入するには面白い時期にきていると思いました!

更に4年に一度の米国大統領選挙ですが、選挙では株価も大事になってくるため直近で金利が下がっていることが多くあります。

直近の2012年、2016年、2020年は分かりやすいですよね。

その後、金利が上がっているのも直近3回では見て取れるのでその意味でいえば利益確定の一旦の目安は選挙前の2024年10月辺りはチェックしてみても面白いのかもしれません!(笑)

はるかみは地合いをみながらやりますが、売買する場合にはTwitterかYoutubeで毎回報告はするようにしています!

是非フォローもお願いします!

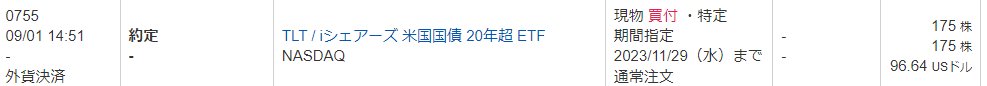

実際のTLTの購入画面

少し証券会社が分かれているので複数枚になります。

日興証券

楽天証券

更に買い増ししていくと思いますが、ここからは為替リスクも軽減したいためドルコストで毎月積み立てをしようかと思っています。

この辺りも進捗があれば、追記していくようにしますね!