こんにちは!

はるかみの投資研究室へようこそ!

今日は2指標を使った優良株の発掘法を紹介していきたいと思います!

簡単にできる方法なので是非みなさんも使ってみてください!

株式を炙り出す2指標とは?

今回使っていく指標は

- ROE

- PBR

です!

え、めっちゃ普通じゃんと思われた方もいるかもしれません。

ただ株式の基本はROEとPBRとPERでできていると言っても過言ではありません。

そのほかの指標はさらにそれらを読み解いていくものであることが大半です。

まずは、2指標の理解を簡単に深めていきましょう!

ROEとは?

ROEとは、Return On Equityの略です。

基本の計算式は、

ROE(%)=当期純利益 ÷ 自己資本 × 100

となります。

即ち自己資本を使ってどれくらいの利益を出せたかを計る指標ということですね!

PBRとは?

PBRとは、Price Book-value Ratioの略です。

計算式は、

PBR=株価÷ 一株当たり純資産(BPS)

となります。

即ち株価に対してどれくらいの資産があるかを計っているということですね!

ROEとPBRの関係性を読み解く

それでは、実際にこの2指標の関係性を読み解いていきたいと思います。

実は先ほどあげた計算式以外にも2指標を計算することができます。

その一つに

PBR=ROE×PER

です。

またこの式を置き換えると

PER=PBR÷ROE

とすることもできます。

PERは株価に対しての利益の倍率です。

よく低ければ割安と言われるのはそのためですね。

そこで改めて上記の数式を見ていただきたいのですが、このPERを下げるにはROEが高まることが必要になります。

即ちPERを下げて割安な水準で株を買うには、低PBR高ROEにすれば良いということですね!!

日経新聞にも出ていたROEとPBR

PBRが低い会社が日本は多いことは皆さんもご存知のことかと思います。

ただPBRが低いだけで飛びつくと所謂バリュートラップと言って割安だけど株価は上がらず資金が長期間動かせなくなることが往々にしてあります。

ただPBR1倍が割っている状態というと基本的に会社を「今」解散するとそれ以上にお金が戻ってくる状態にあります。

解散した方がむしろいいという状態ですね(笑)

それはおかしいということで、本格的に東京証券取引所が「PBR1倍割れ銘柄撲滅運動」を行なっていくそうです。

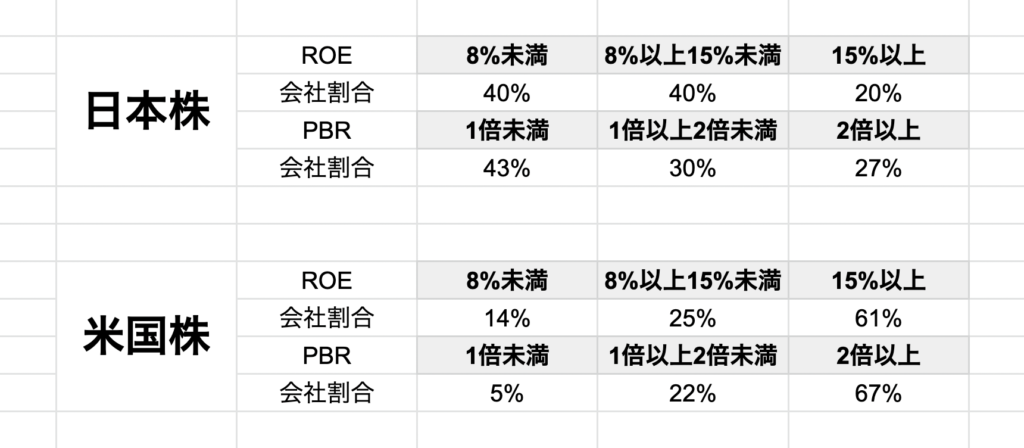

実は年始に日経新聞からこのようなデータが出ていました。

まずは見てみてください!

いかがでしょうか?

いろいろと気づきはあると思いますが、はるかみが思うのは

- ROEとPBRは割と同じような会社割合になる

- 日本株は低ROEの会社が多い

というところでしょうか。

優良銘柄発掘方法!

以上を踏まえて再度になりますが、

割安株を探すには、低PBRであるだけでなく、高ROEの会社を探すべき

ということになります。

これを軸に株を探されている方もたくさんいるかと思いますが、先ほど出ていた表を参考にある程度ROEの目安の%を決めることができるのではないでしょうか?

例えばROE15%以上PBR1倍以下の会社

のようにスクリーニングしてみるのもいいと思います!

特にPERが低い会社に注目しているだけの方は、是非この機会にROEが高い会社を探すことで株価の上昇を期待することができると思います!

注意点としては業種ごとにある程度平均のPBRやROEがあるため、業界の平均値から計算すると更に優位点を見つけることができます!

ちなみにSBIのスクリーニングで先ほどの条件を入れたところ

109銘柄がヒットしました!

この中から更に過去の数値などを遡って平均的にいい数字を出している会社、更に財務諸表やチャートを分析することで2023年に狙っていくべき株が浮き彫りになるかもしれません!!

是非皆さんも使ってみてください!