日本電気硝子株式会社をご存知でしょうか?

ちなみにはるかみは先日まで名前しか知りませんでした(笑)

以前のリスナーさんから優良銘柄を探すライブをYoutubeでしていたところ

リスナーさんから頂いた銘柄を研究したところ、ファンダメンタルもよく尚且つ配当利回りが4.7%もあることが分かりました!

今回は高配当株であるこの[5214]日本電気硝子を研究していきたいと思います。

また高配当株を投資する上で重視する点や注意する点も研究していきたいと思います。

動画はこちらから!

[5214]日本電気硝子株式会社とは?

1944年に設立し、滋賀県に本社を置く会社です。

設立70年以上のかなり古くからある企業ですね!

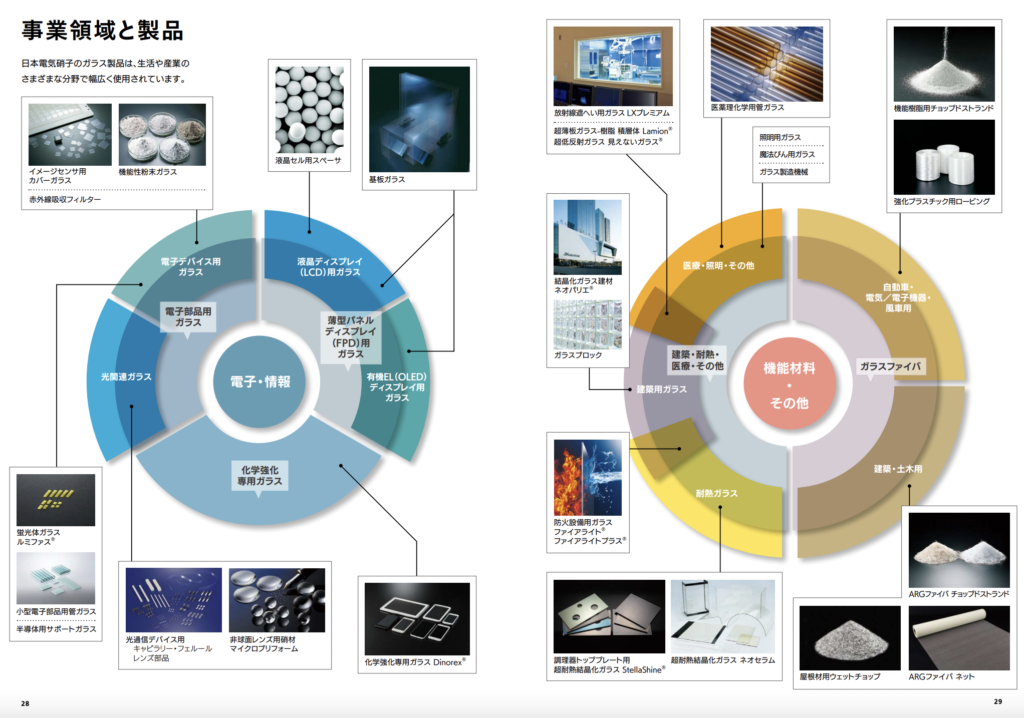

事業内容は特殊ガラスの製造ですが、いまいちピンと来ませんよね(笑)

自動車のモニターや航空機、半導体の内部やFPD(フラットパネルディスプレイ)のガラスなど様々な場所で活用されているそうです。

また、ガラスの中でも事業は大きく二つに分かれており

- 電子・情報

- 機能材料・その他

とセグメントされています。

「電子・情報」とは、光通信に用いるものやカメラのイメージセンサに使うものディスプレイ用のガラスなどを指します。

一方で「機能材料・その他」というのは、医療や照明や耐熱ガラス、自動車や風車などに使うガラスのことを言います。

日本電気硝子の決算書分析

今回は高配当株狙いということで、高配当株で注目するべきは

- 配当利回り

- 配当性向

- 売上のCAGR(平均成長率)

- 利益のCAGR

- 増配減配傾向

の5点は必ず抑えるべきかと思います。

一つづつ解説していきます。

高配当株を投資する上での必須条件とは?

1.配当利回り

こちらは言わずもがな、配当投資をする上で注目するべき点です。

異様に%が高い場合は他に問題があることが多いので気をつけるべきです。

高配当株を狙う上では、大体4〜7%あたりが限界になるかなぁと思います。

今回は4.7%ということでこちらはokですね!

2.配当性向

配当性向とは税引き後利益のいくら分を配当に回しているかという意味です。

今回では36.7%と書いてあるので、かなり安心できる水準ですね!

これが80%とかになるとほとんど手残りのお金がないため、次の成長に対して企業がお金を使えないことになりえません。

そうなると最悪売上は下がり株価も下がっていくことが予想されます。

3.売上と利益のCAGR

先述したように、いくら配当を5%貰ったとしても株価が5%づつ下がっていては話になりません。

そのためにも高配当株を投資する上では、売上と利益が成長していることが必須条件となってきます。

またその両方が成長している段階では、株価が上昇していくことすら期待できることになります!

日本電気硝子は売上5年のCAGRは2.4%、営業利益の5年のCAGRは10.4%、純利益の5年のCAGRは18.5%と成長していることがわかります。

2019年に大きな赤字を出しているため平均成長率が高くなりがちですが、それを鑑みても微増しているので、この点は大きくプラスかと思います!

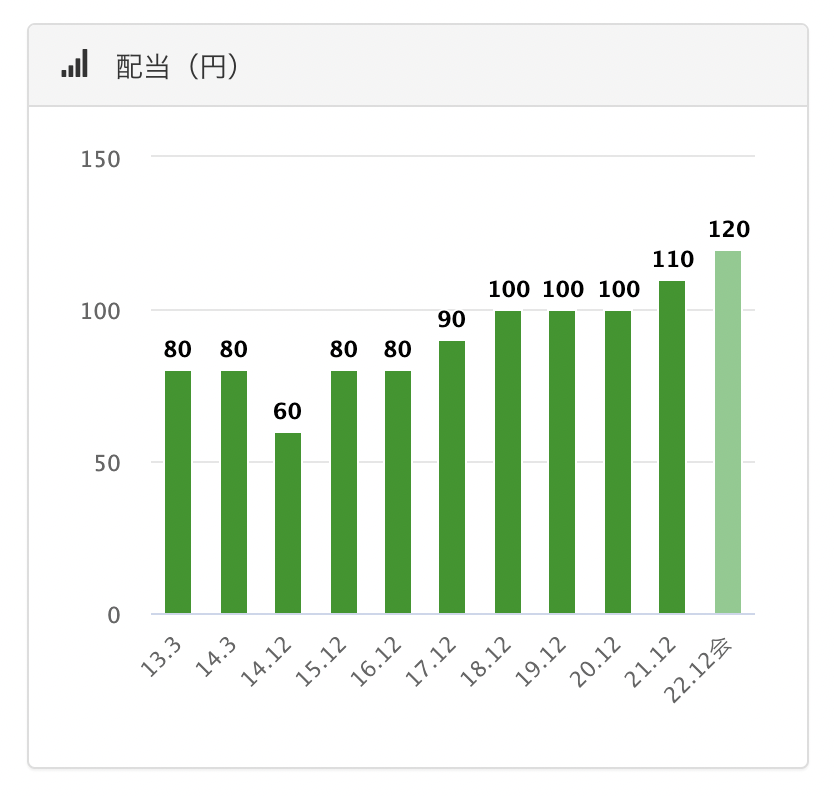

4.増配減配傾向

こちらは今までに減配をしたことがあるか、または増配したことがあるかをみることです。

配当に波のある会社では安定した配当収入を得ることができないかもしれません。

また、JTのようにいきなり減配をすることもあるかもしれませんが一つの指標としてチェックするべきであることは間違いありません。

こちらも愛用しているバフェットコードさんで見ることができます。

2014年に一度減配していますが、そこから8年連続増配傾向ということで日本電気硝子に関しては「それなり」の評価であるといえます。

日本電気硝子の投資冥利!

この会社の面白いところは単純に高配当株として先述した必須条件に当てはまっていること以外にもあります。

それは株価自体の上昇も期待できる点と、もし下げるとしても限定的だろうということです。

株価の上昇に期待できる点とは?

まずは、株価自体の上昇について話していきたいのですが、まずはチャートをご覧ください。

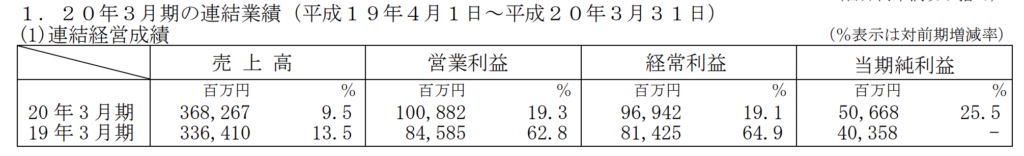

株価が最高値付近にいたのは、2006〜2008年あたりのリーマンショックの前であることがわかります。株価の水準としては大体8000円〜11000円と今の4〜5倍高い水準で推移していました。

では、この時の売上や利益はどれくらいだったのでしょうか?

平成19年(2007年)では、売上3364億円・営業利益845億円・純利益403億円

平成20年(2008年)では、売上3682億円・営業利益1008億円・純利益506億円

それに現在の数値を比べてみます。

2021年12月期では、売上2920億円・営業利益327億円・純利益279億円となっています。

先ほどに5年の平均成長率では+でしたが、15年前と比べるとマイナス成長なんですね。

%と表示すると

2007年との対比

売上13%減

営業利益62%減

純利益31%減

となっています。

売上は微減のものの利益率が悪化しているように見えますね。この利益率の悪化の要因はいくつかあり、特に大きなものが原材料の高騰化だそうです。

特にコロナ以降はその影響を顕著に受けているようです。

更にこの対比に株価も加えたいと思います。

2007年との対比

売上13%減

営業利益62%減

純利益31%減

株価75%減

いかがでしょうか?

確かに利益率のいい2007年の時の日本電気硝子を買いたい気持ちはわかりますが、それにしても売られすぎに感じないでしょうか?

または2007年が買われすぎていたと判断することもできますが。

その二つを鑑みても最終的な純利益が31%減なら精々株価は半値か6割減ぐらいまでかなぁというイメージはあります。

そうすると株価は10000円の時から見ても4000〜5000円(現在株価は2527円)まであってもおかしくないように思います。

株価の下落が限定的な理由とは?

次に株価が下がってもそんなに下がらないだろうと思う理由を話していきます。

それはPBRにあります。

PBRとは、

PBR(株価純資産倍率)=時価総額÷純資産

で表すことができます。

即ち自分の会社の価値に対してどれくらい純資産があるかということです。

PBR1倍ということは理論的にいえば今会社を解散すればちょうど会社の価値と同じだけお金が残るという理論です。

逆に1倍を割り込めば、会社を解散した時にはお釣りが来るということですね。

そんな割安なことある?!と思うものですが、実は日本の会社にはたくさんあります(笑)

では、この日本電気硝子という会社のPBRはいくつでしょうか?

答えは、「0.4倍」です。

銀行などの金融系以外ではなかなか0.4倍という数値はつきにくいものです。

確かに資産の過剰な計上などは注意する必要がありますが、これ以上時価総額が下がる、即ち株価が下がるとしても0.3倍を切ってくることは考えにくいと思います。

ちなみに0.3倍の時の株価は大体1600円あたりになります。

とはいえ、このまま利益が出て来ればもちろん純資産も増えるわけでそうなると0.3倍時の株価も上がっていくことになります!

ズバリ!日本電気硝子は買い時か?

はるかみは「買い」だと思います。

とはいえ、この株が短期的にすごく上昇するとは思えません。

また中国というリスクの高い会社が取引先に多いこともリスクと言えます。(いい方に振れればいいですが)

「基本的な考えは配当4.7%をしっかりもらう、でも株価はそんな下げないだろう、でも上がってくれる可能性もあるよね!ゆっくり持とう!」

という人にはいい会社かなと思います!!

こちらの会社を買っていく動画はYoutubeに載せていますので、Topのリンクから是非ご覧ください!